为什么散户总是在最高点买入?揭秘金融市场的"长鞭效应"

为什么散户总是在股市最高点买入,最低点割肉?这背后有一个惊人的金融规律——"长鞭效应"。本文用最通俗的语言,揭秘量化资本、机构、中小投资者、散户四层玩家的信息传递机制,帮你看清股市中财富如何从末端向顶端系统性转移。

前言:一个反复上演的悲剧

你有没有这样的经历:看着一只股票涨了好几个月,终于下定决心买入,结果刚买完就开始暴跌?或者听朋友说某只股票要起飞了,兴冲冲地冲进去,却发现自己成了"接盘侠"?

别自责,这不是你一个人的问题。这背后有一个惊人的规律,叫做金融市场长鞭效应(Financial Bullwhip Effect)。今天我就用最简单的语言,告诉你这个让无数散户亏钱的秘密。

什么是"长鞭效应"?

先说个日常例子:想象一下,你是个卖方便面的超市老板。有一天,方便面销量从每天100包涨到了120包,增加了20%。你担心缺货,于是向批发商多订了50%的货。批发商看到你订货量大增,以为方便面要"爆火"了,于是向厂家订了两倍的货。厂家一看订单翻倍,马上加班加点生产,甚至考虑扩建生产线。

你看,消费者只是多买了20%,但到了生产端,需求被放大了10倍!这就是传统供应链的长鞭效应——小小的需求波动,在传递过程中被逐层放大。

金融市场的"逆向长鞭"

但金融市场的长鞭效应恰恰相反!

在供应链中,信息是从消费者(底层)传到生产商(顶层)。而在股市里,信息是从顶级资本(量化基金、对冲基金)传到散户投资者(普通人)。

这就像是一条鞭子,顶端的人轻轻抖动一下,传到鞭梢时就会产生惊人的爆裂声。而散户,就是那个鞭梢,承受着最大的冲击。

四层玩家:一场精心编排的接力赛

金融市场的长鞭效应,是通过四层投资者逐级传递的。让我一层层给你拆解:

第一层:量化资本 —— 最早嗅到机会的"猎手"

这些是顶级对冲基金和投资银行的自营交易部门,管理着数百亿甚至上千亿美元。他们有什么本事?

买卫星照片:监控全球港口的货运量、油田的储油罐数量,提前预判经济走势购买信用卡数据:实时追踪消费者的刷卡记录,预测某个行业的业绩毫秒级交易:用超级计算机在其他人反应过来之前完成买卖

他们不是在"赌"股票会涨,而是在测量概率。就像天气预报说"明天有70%的概率下雨",他们根据这个概率下注。

价格影响:当他们开始悄悄买入时,股价只会小幅上涨1%-2%,普通人根本察觉不到。

第二层:机构投资者 —— "讲故事"的人

这一层包括公募基金、养老基金、保险公司。他们管理的是大众的钱,所以行动比较谨慎。

他们会观察到第一层的动作(比如发现某只股票的交易量异常),然后花1-3天时间研究确认。一旦决定跟进,他们巨大的买入量会让股价上涨5%-10%。

更重要的是,他们会开始讲故事:券商发布研报,基金经理上电视,开始为这个趋势背书。比如说AI时代来了,科技股将迎来黄金十年。

价格影响:市场开始有了明显的上涨,新闻也开始报道了。

第三层:中小投资者 —— "放大器"

这一层包括私募基金、家族办公室,还有一些炒股经验丰富的"老手"。

他们的信息来源是第二层发布的研报和机构的公开持仓。但问题来了:信息在这一层开始严重失真。

举个例子:机构研报中的严谨表述流动性改善对科技股构成利好,传到这一层就变成了科技股马上要大涨了!

价格影响:这是泡沫加速形成的阶段,股价再涨30%-50%。

第四层:散户 —— "接盘侠"

终于轮到我们普通人了。我们的信息来源是什么?新闻、朋友圈、论坛。

当股价已经涨了30%、50%甚至更多时,关于这只股票的新闻才开始铺天盖地。这时候,驱动散户入场的不是理性分析,而是纯粹的FOMO(Fear of Missing Out,害怕错过)。

"再不买就晚了!""XXX都赚了一倍了!""这是百年难遇的机会!"

散户的疯狂涌入创造了最后的"尖峰顶",股价可能再涨20%-300%。但这时候,前面三层的投资者在干什么?他们在卖!散户的钱,正好成为他们的"退出流动性"。

泡沫为什么会越吹越大?

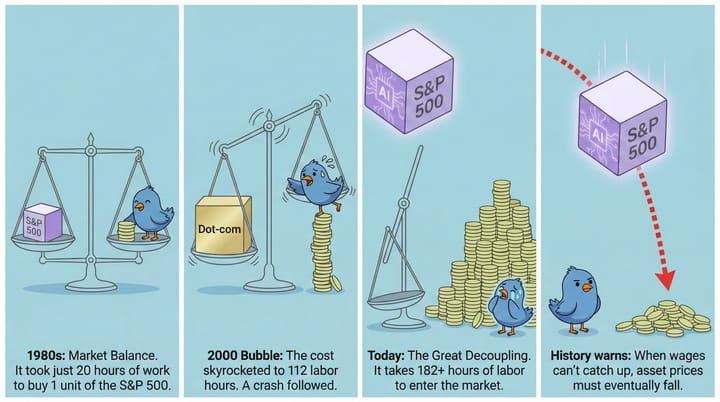

你可能会问:为什么一个1%-2%的小波动,最后能涨成300%的大泡沫?

答案是:每增加1%的成功概率,股价的涨幅却是非线性的。

打个比方:一家公司要做一个新项目。

- 阶段1:项目刚启动,成功率50%,股价50元(每1%概率值1元)

- 阶段2:关键技术突破,成功率60%,但股价涨到72元(每1%概率值1.2元)

- 阶段3:项目落地,成功率90%,股价飙到300元(每1%概率值3元)

为什么会这样?因为在传递过程中,媒体、自媒体、社交平台不断给这个概率"加料"。到了散户这里,买的不是公司的真实价值,而是被情绪放大了200%的"幻想"。

经典案例:GameStop 的疯狂

2021年的 GameStop(游戏驿站)事件,就是第四层散户力量的极端展示。

在 Reddit 的 WallStreetBets 论坛上,当早期买入者开始晒收益时,后来者不是去研究公司基本面,而是看到"别人赚钱了"就冲进去。这种羊群效应让股价在几天内暴涨了1600%。

Robinhood 这样的零佣金交易 APP 更是火上浇油。它们把交易设计得像游戏一样:开户超简单、界面超友好、交易成功后还有五彩纸屑动画庆祝。这些设计最大化了散户的FOMO情绪,让人根本停不下来。

下跌时更可怕:反向长鞭

长鞭不仅会向上抽,也会向下抽。而且恐惧比贪婪传播得更快。

崩溃的传导链是这样的:

- 第一层(量化资本):基于模型悄悄卖出

- 第二层(机构):算法检测到异常交易量,开始警觉并减仓

- 第三层(中小投资者):看到技术指标走坏,开始担心

- 第四层(散户):看到第一个大阴线,恐慌性抛售,

夺路而逃

结果就是:散户在高位买入,在低位割肉,承受了双重打击。

一个关键教训

2020年3月,著名的桥水基金(Bridgewater)在新冠疫情暴跌中遭受了巨额损失。他们错过了随后的V型大反弹,创始人雷·达里奥为投资者损失了121亿美元。

这个案例告诉我们:即使是顶级的量化基金,也会判断错误。

但这不是重点。重点是:他们是第一个行动的,他们的错误判断启动了整条长鞭。而当第四层的散户根据"新闻"行动时,无论长鞭抽向哪个方向,他们都已经晚了。

小结

金融市场的长鞭效应揭示了一个残酷的真相:

在股市里,信息快的人赚信息慢的人的钱,理解深的人赚理解浅的人的钱,理性的人赚情绪化的人的钱。

作为散户,我们处在信息链的最末端。当利好消息传到我们耳朵里时,我们大概率已经处于长鞭的鞭梢,入场就是给前三层提供退出流动性。

那么,散户就注定要亏钱吗?当然不是!

在下一篇文章中,我会告诉你如何识破长鞭效应,以及散户的具体应对策略。记住一句话:在这个游戏中,做到不在泡沫顶部冲进去,不在恐慌底部割肉出来,其实就已经跑赢了很多人。

数据来源:本文基于金融市场结构分析和公开案例研究