鸡蛋别都放一个篮子里:ETF集中度与股灾的那些事儿

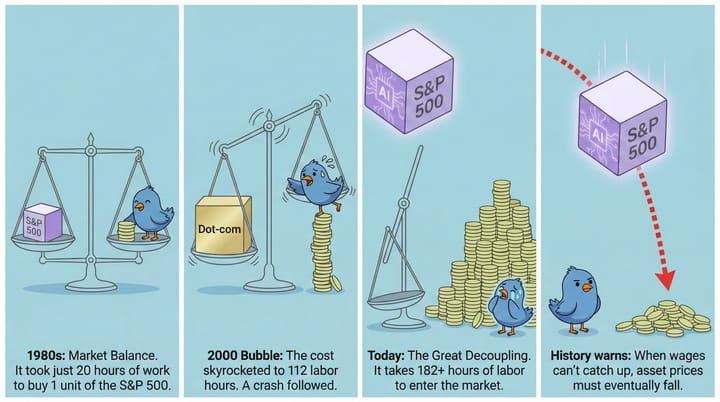

通过历史上三次重大股灾(2000年科技泡沫、2008年金融危机、2020年疫情冲击),深入浅出地解释ETF集中度指标如何预警市场风险,以及普通投资者应该如何应对。

ENGLISH

想象你去水果店,老板说:"我这儿有个'水果大礼包',里面装了100种水果!"听起来很丰富对吧?但如果你打开一看,发现70个苹果、20个香蕉、5个橙子,剩下5个才是其他水果,那这个"100种水果"的礼包其实一点都不丰富,对吧?

ETF集中度就是这个道理。

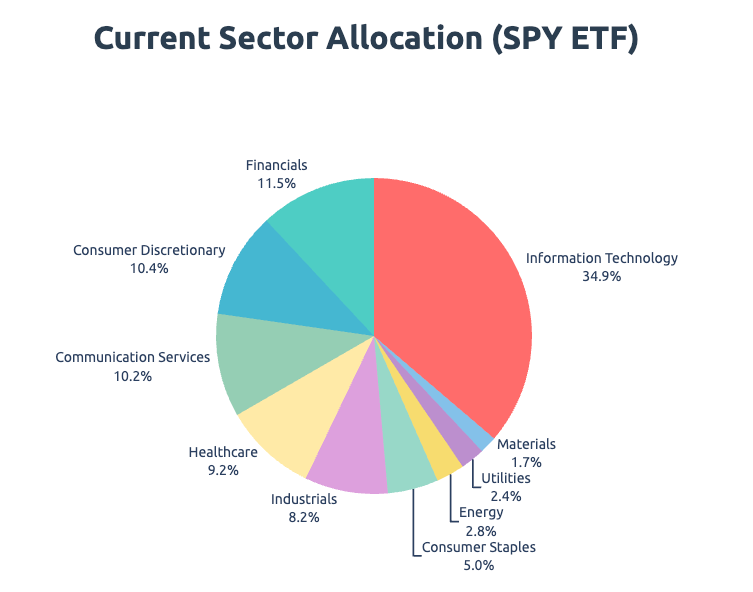

ETF(交易所交易基金)本来是为了帮你分散投资风险而设计的"一篮子股票"。但如果这一篮子里,大部分钱都投在了少数几只科技股上,那就像那个"假装丰富"的水果礼包一样,看似分散,实则集中。

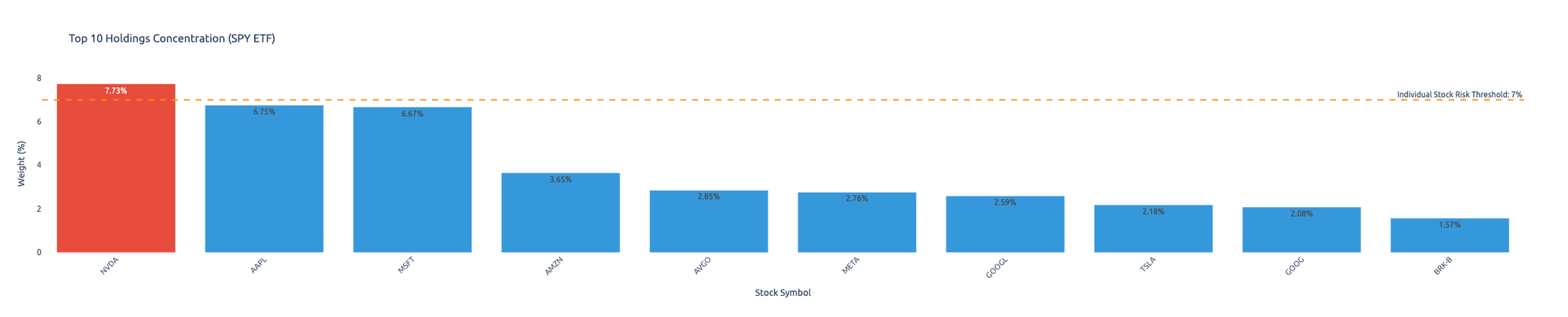

三个关键指标,看懂集中度风险

- 科技股占比 简单说就是:你的钱有多少投在了科技公司上?

- 如果超过

45%都是科技股(比如苹果、微软、英伟达),那就太集中了。 - 就像你把一半身家都买了苹果手机的股票,苹果打个喷嚏你就感冒。

- 如果超过

- 前5大持仓占比 前5只股票占了你总投资的多少?

- 如果前5名就占了

28%以上,风险就很高。 - 这就像你的工资卡、信用卡、支付宝、微信钱包全都绑在同一张银行卡上,那银行出问题你就完蛋了。

- 如果前5名就占了

- 防御性股票占比 防御性股票就是那些"无论经济好坏都得用"的公司,比如:

- 电力公司(总得用电吧)

- 食品公司(总得吃饭吧)

- 日用品公司(总得用洗发水吧) 如果这类"保命股"少于

6%,一旦市场崩盘,你就没有"避难所"。

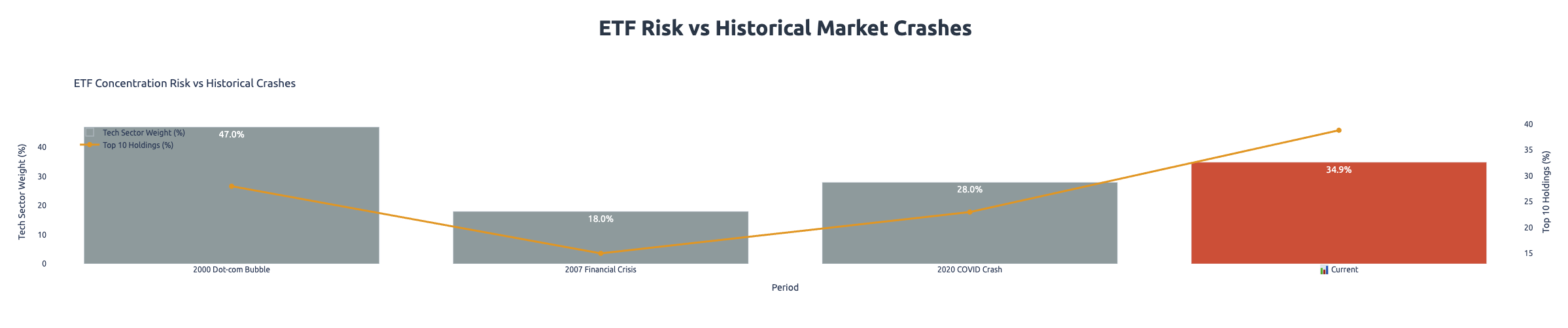

历史告诉我们的血泪教训

2000年科技泡沫:科技股的集体跳楼

当时的情况:

- 科技股占比接近

50%,人人都在疯狂买科技公司。 - 前10大公司占了整个市场

40%以上的权重。 - 防御性股票?谁要那种"老古董"!

结果:

- 纳斯达克指数从

5000点暴跌到1100点,跌了78%。 - 很多科技公司直接破产,投资者血本无归。

- 那些持有大量科技股ETF的人,几年都没缓过来。

教训: 当市场上所有人都在说"这次不一样,科技股永远涨"的时候,往往就是最危险的时候。

2008年金融危机:金融股的多米诺骨牌

当时的情况:

- 金融股占比超高,人人都觉得银行和房地产是"印钞机"。

- 前几大金融机构占了超大权重。

- 防御性资产被嘲笑为"胆小鬼的选择"。

结果:

- 标普500指数跌了

57%。 - 雷曼兄弟破产,引发连锁反应。

- 那些"稳如老狗"的金融股ETF,投资者亏得想跳楼。

教训: 行业过度集中,一个行业出问题,全盘皆输。

2020年新冠疫情:科技股一枝独秀背后的隐忧

疫情期间的情况:

- 科技股疯涨,大家觉得"未来就是科技的时代"。

- 前7大科技巨头(苹果、微软、谷歌、亚马逊、特斯拉、Meta、英伟达)占了标普500的

30%以上。 - 防御性股票被边缘化。

后来发生了什么:

- 2022年美联储加息,科技股集体暴跌。

- 纳斯达克跌了

33%。 - 那些重仓科技股ETF的人,一年白干。

教训: 涨得越猛,摔得越狠。集中度高的时候,回调也特别凶残。

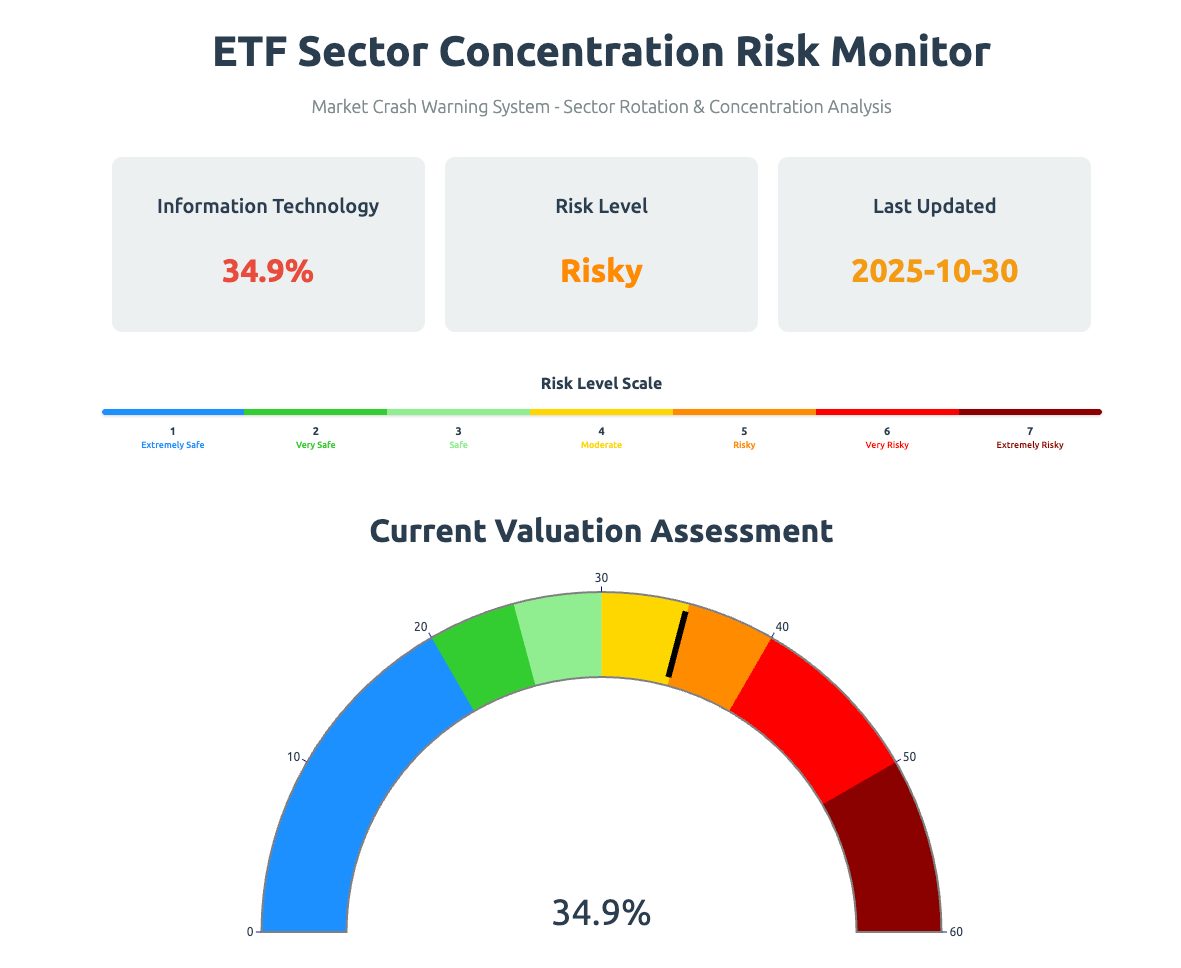

风险阈值:你的投资有多危险?

根据历史经验,我们可以给市场集中度"打个分":

🔴 极端危险(随时可能爆炸)

- 科技股占比

> 45% - 前5大持仓

> 28% - 防御性股票

< 6%

历史案例: 2000年科技泡沫前夕就是这个状态。

🟠 高度风险(走钢丝)

- 科技股占比

35-45% - 前5大持仓

24-28% - 防御性股票

< 8%

历史案例: 2020-2021年疫情期间,科技股狂飙时期。

🟡 中度风险(需要警惕)

- 科技股占比

30-35% - 前5大持仓

20-24% - 防御性股票

8-10%

历史案例: 2007年金融危机前,市场虽然有警示信号,但还不算极端。

🟢 相对安全(可以睡个好觉)

- 科技股占比

< 30% - 前5大持仓

< 20% - 防御性股票

> 10%

历史案例: 1990年代初期,市场结构相对健康的时期。

普通人该怎么办?

1. 定期体检你的ETF

每个季度看看你的ETF持仓报告:

- 前10大股票是哪些?

- 科技股占了多少?

- 有没有防御性股票? 就像体检查血压血糖一样,早发现早预防。

2. 不要盲目追涨

大家都在买的时候,往往是最贵的时候。科技股涨疯了?那可能风险也在累积。

3. 配置一些"保命资产"

至少10-15%的资金放在防御性股票或债券上,这是你的"备用降落伞"。

4. 分散投资不是买100个ETF

而是确保你的投资分散在不同行业、不同地区、不同资产类型上。

写在最后:历史会重演,但不会简单重复

每次股灾都有不同的起因:

- 2000年是科技泡沫。

- 2008年是金融危机。

- 2020年是疫情冲击。

但有一个共同点:市场过度集中的时候,风险就在累积。

就像那句老话说的:"别把所有鸡蛋放在一个篮子里。"ETF集中度就是告诉你,你的篮子够不够分散。

记住:投资是马拉松,不是百米冲刺。稳健比暴富更重要,活着比什么都重要。

风险提示: 本文仅供科普教育,不构成投资建议。投资有风险,入市需谨慎。

数据来源:

- 美联储经济数据(FRED)

- 美国证券交易委员会(SEC EDGAR)

- 雅虎财经

- 历史市场数据分析与研究报告

Crash Alert - Financial Risk Monitor

Multi-indicator financial risk assessment system monitoring market bubbles, sector concentration, and crash warning signals.