美国国债利息是如何分配的:2025年深度解析

2025年美国国债突破38万亿美元,每年利息支出9700亿美元。这笔巨额利息究竟流向了谁?数据揭示了一个令人震惊的真相:70%的利息留在美国国内,最大的受益者是美国人自己。深度解析美债的真实结构、利息分配机制,以及对投资者的启示。

当我们谈论美国38万亿美元的国债时,很多人会本能地认为这是美国“欠外国的钱”。但事实远比这复杂得多。2025年的数据揭示了一个令人震惊的真相:美国国债最大的受益者,其实是美国人自己。(但是财富进行了转移)

截至2025年10月,美国国债总额已突破38.1万亿美元,而联邦政府每年需要支付约9700亿美元的净利息。这笔巨额利息究竟流向了谁?

2025年美国财政的严峻现实

债务规模:失控的增长

美国国债的增长速度令人震惊。2025年8月12日,国债刚突破37万亿美元,但到10月30日就已攀升至38.11万亿美元。美国国会联合经济委员会(JEC)曾预测从37万亿增至38万亿需要173天,但实际只用了两个多月。

这意味着美国政府每天新增约50亿美元的债务。即使在非危机年份,这种增长速度也是前所未有的。

利息负担:历史性的转折点

2025年的净利息支出预计为9700亿美元,占联邦总税收(5.18万亿美元)的18.4%。这一比例已超过1991年创下的历史高点,标志着美国财政进入了一个危险的新阶段。

更严峻的是,利息支出已成为联邦预算中增长最快的部分,其规模甚至超过了国防开支。社会保障、医疗保险和国债利息这三项刚性支出,已占到联邦财政总支出的73%,只剩下约四分之一的预算用于国防、科研、教育、基建等所有其他政府职能。

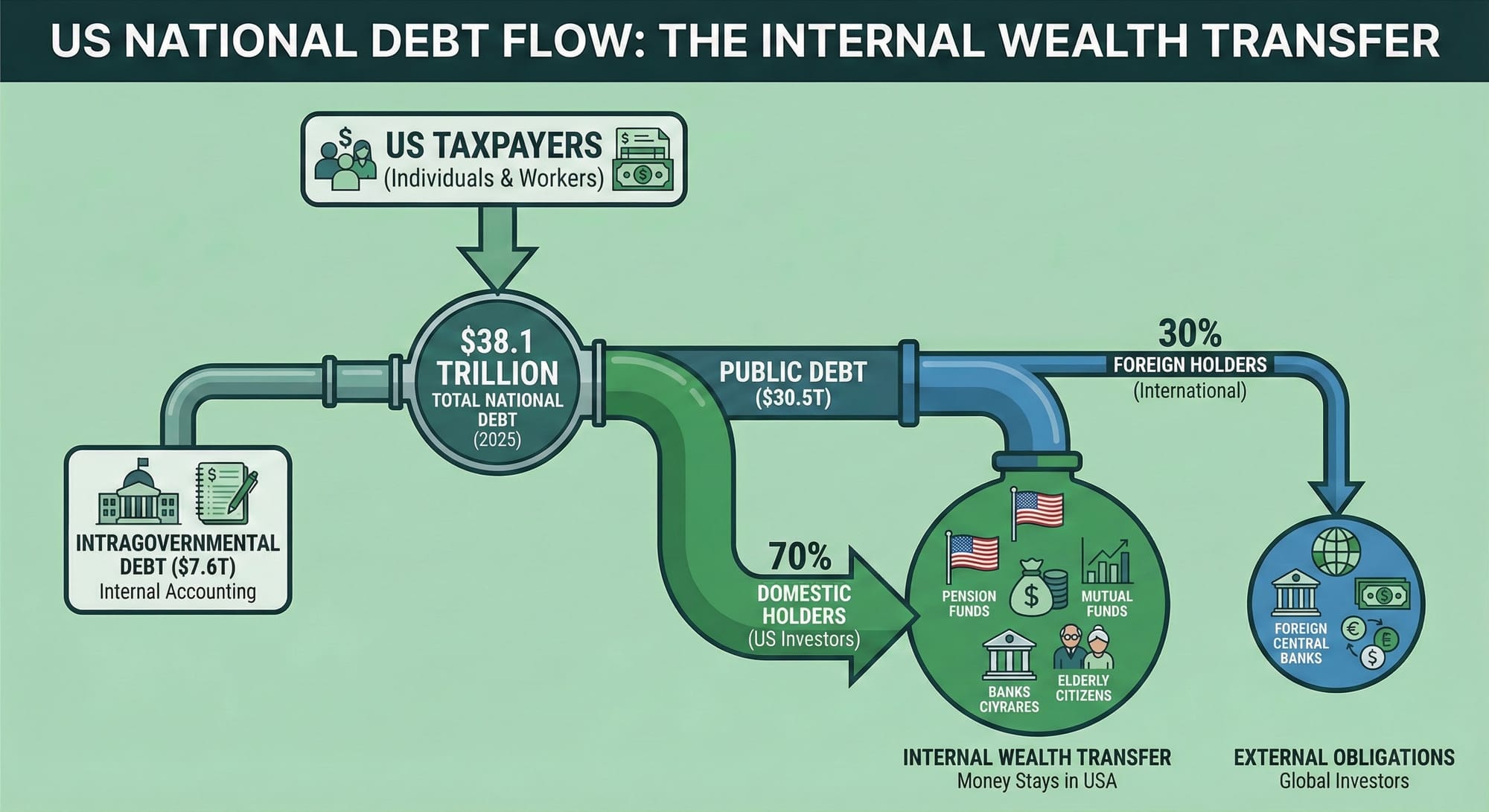

理解债务结构:内部债vs外部债

要理解利息如何分配,必须先弄清美国国债的结构。38.1万亿美元的总债务分为两大部分:

公众持有债务(外部债):30.5万亿美元

这是财政部向公众发行的、在公开市场上交易的债务,占总额的80%。这30.5万亿才是产生9700亿美元净利息负担的主体,也是我们分析的重点。

政府内部持有债务(内部债):7.6万亿美元

这是联邦政府其他机构(主要是社会保障信托基金)借给财政部的记账凭证,占总额的20%。

一个常见误解是认为内部债务不需要付利息。实际上,2025年9月的数据显示,支付给信托基金的利息总额达2419亿美元。但关键区别在于:这是政府内部的记账转移,资金并未流出联邦政府系统,不构成对纳税人的净现金流出。

利息的真正流向:70%留在国内

国内vs国外:颠覆常识的比例

2025年7月的数据显示,在30.5万亿的公众债务中:

- 国内持有:21.34万亿美元(70%)

- 国外持有:9.16万亿美元(30%)

这意味着美债的利息支出中,约70%流向了美国国内,30%流向国外。

国内受益人:美国投资者

剔除美联储的特殊情况后(下文详述),美国国内真正的利息受益人持有约17.24万亿美元国债,这些受益人包括:

- 美国共同基金(尤其是货币市场基金)

- 养老基金(州和地方政府的退休基金)

- 保险公司

- 美国商业银行

- 美国家庭和个人投资者

这揭示了美国国债的一个核心事实:它是一种大规模的内部财富转移工具,将财富从广大纳税人手中,转移到持有美国资产的投资者和储蓄者手中。

美联储:从“利润奶牛”到“递延资产”

美联储是单一最大的国内持有者,持有约4.2万亿美元国债。历史上,美联储是财政部的利润奶牛,2011-2021年累计向财政部汇款超过9200亿美元,仅2021年就汇款1074亿美元。

然而,2025年的情况完全不同。为抑制通胀,美联储大幅加息,导致其向商业银行支付的准备金利息飙升,超过了其债券利息收入。截至2025年10月29日,美联储已累计亏损2436亿美元(记为递延资产)。

在2025年,财政部没有从美联储收到任何利息汇款。这笔历史上稳定的千亿级收入来源消失了,加剧了财政赤字。预计要到2027-2028年,美联储才能还清这笔内部欠款并重新开始汇款。

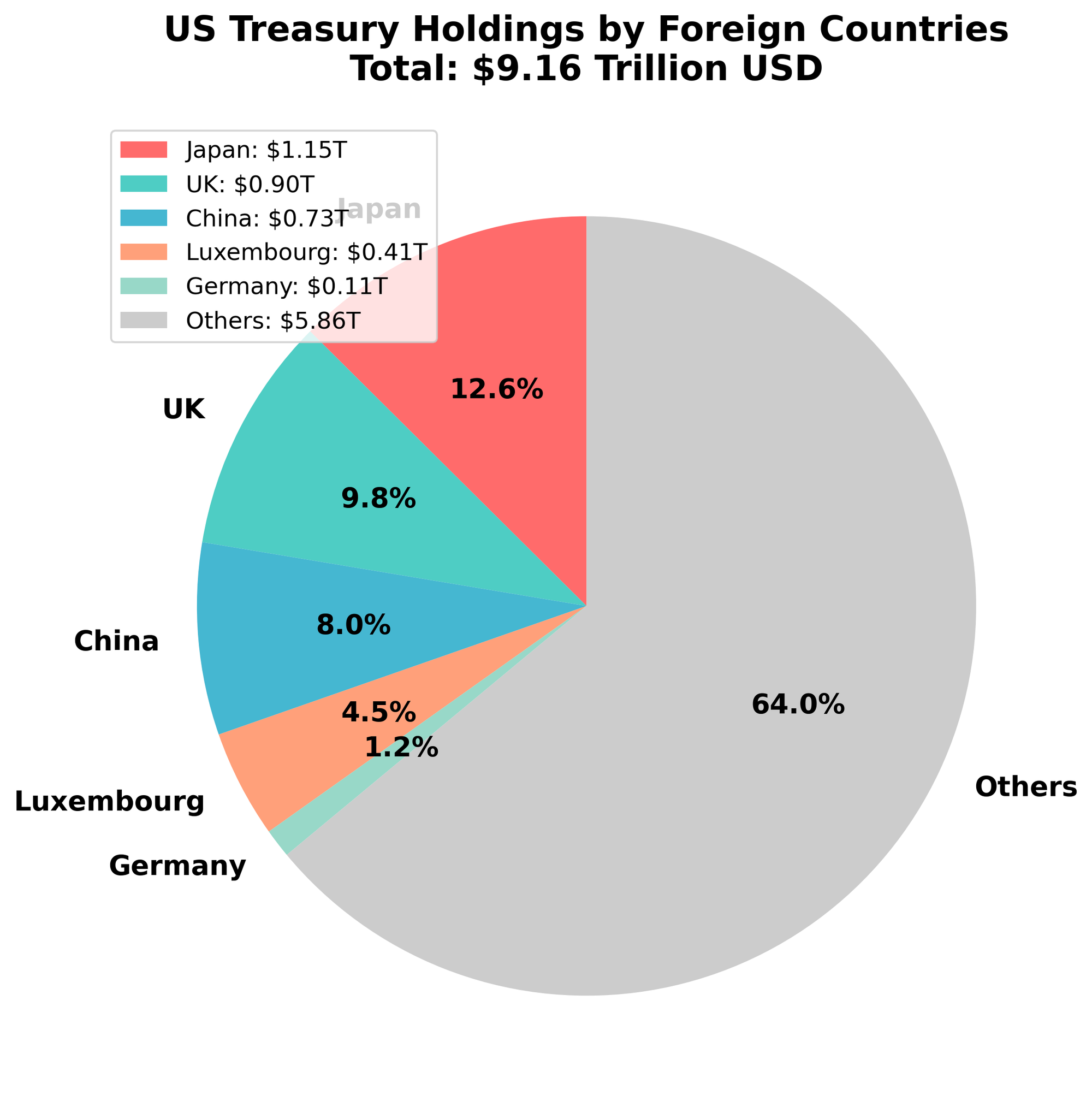

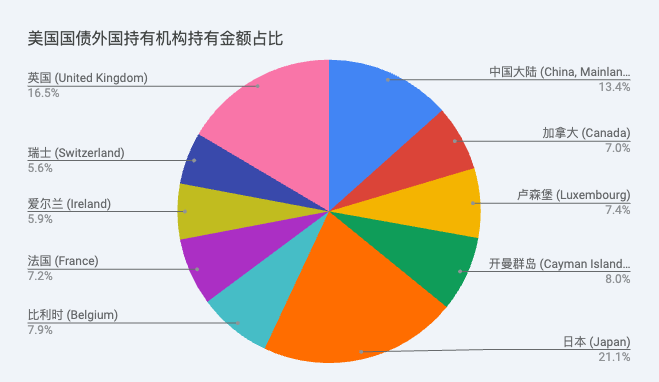

国际债权人:谁在持有美国的“外部债”?

外国持有的结构转变

在9.16万亿的外国持有量中,有一个关键但常被忽视的结构:

- 外国官方实体(政府/央行):3.5-3.6万亿美元(44%)

- 外国私营部门(基金/银行/个人):5.15万亿美元(56%)

这表明外国私营部门已成为美国赤字融资的主要来源,使得这部分债务结构更加市场化和多元化。

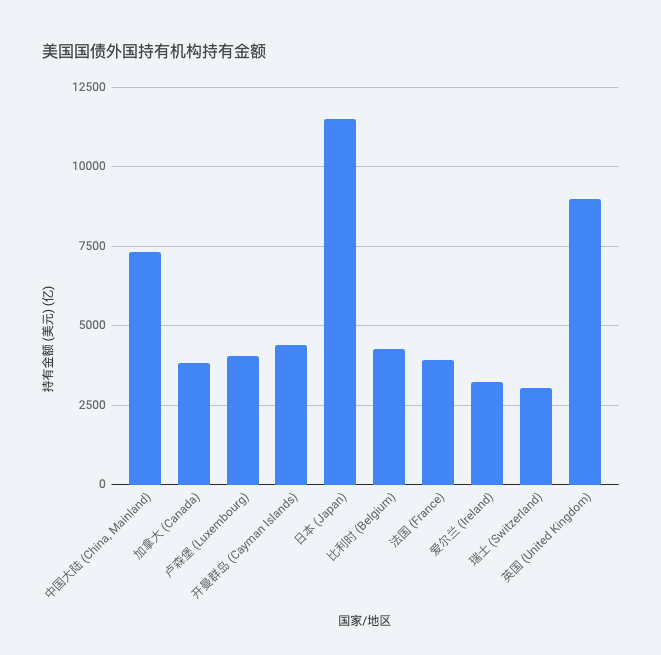

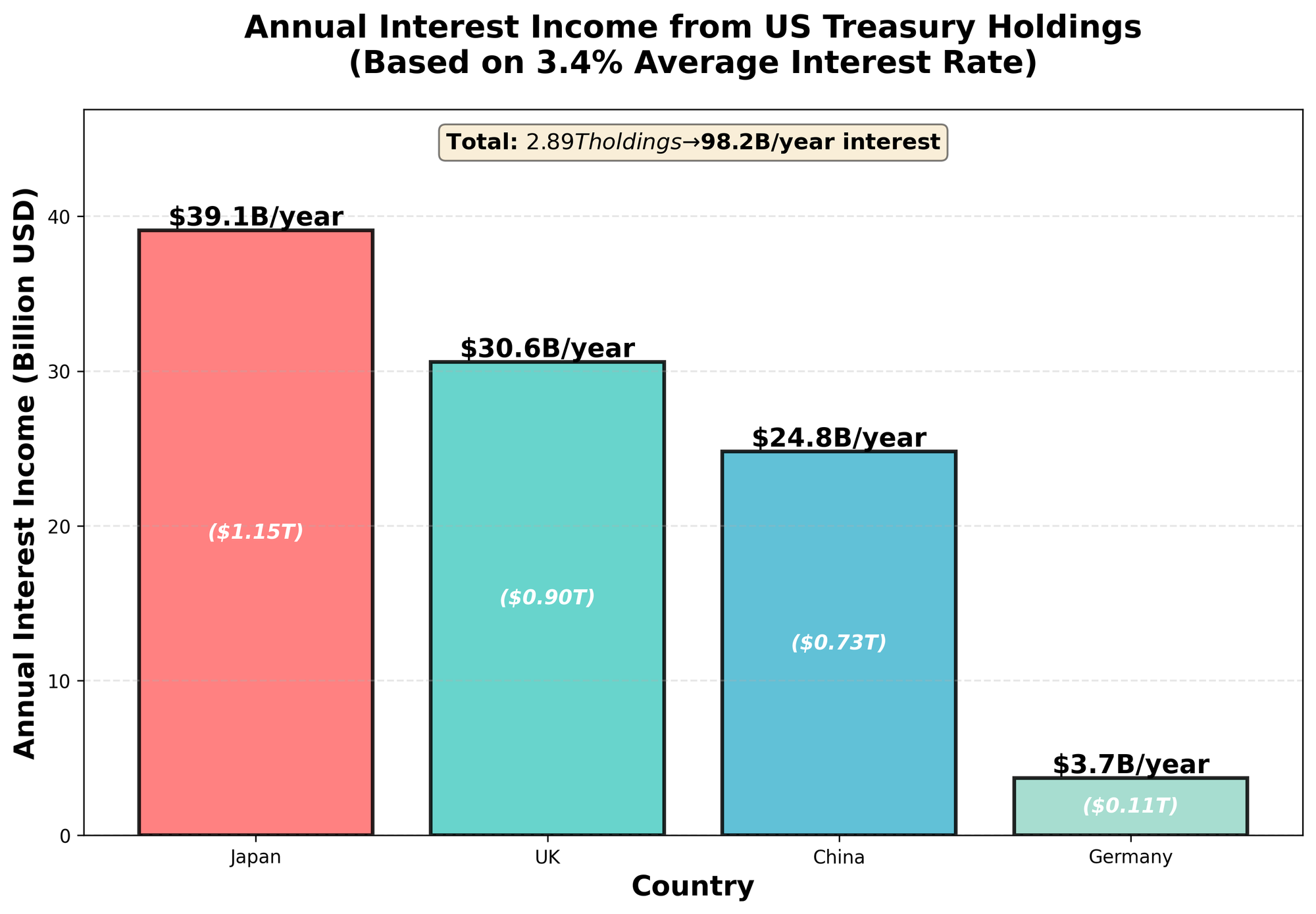

主要国家债权人及利息收益

基于2025年7月数据和3.4%的平均利率,主要债权国的年利息收入估算:

| 排名 | 国家/地区 | 持有金额 | 年利息收入(估算) |

|---|---|---|---|

| 1 | 日本 | 1.15万亿美元 | 约391亿美元 |

| 2 | 英国 | 0.90万亿美元 | 约306亿美元 |

| 3 | 中国大陆 | 0.73万亿美元 | 约248亿美元 |

| 6 | 卢森堡 | 0.41万亿美元 | 约138亿美元 |

| - | 德国 | 0.11万亿美元 | 约37亿美元 |

中国的趋势:持续下降

值得注意的是,中国的持有量呈现持续下降趋势:

- 2025年1月:0.76万亿美元

- 2025年4月:0.76万亿美元

- 2025年7月:0.73万亿美元

卢森堡之谜:金融托管中心的真相

卢森堡案例揭示了美债持有结构的一个关键现象。这个人口仅67万的小国持有4050亿美元美债,年利息约138亿美元。如果平摊给国民,相当于每人每年从美国财政部获得2万美元收入,这显然不合逻辑。

真相是:卢森堡是全球金融中心和托管中心,管理下的资产超过5万亿美元。这4050亿美元不属于卢森堡本身,而是属于全球(包括美国、欧洲、中东、亚洲)的跨国公司、养老基金、保险公司和高净值个人。

同样的情况也适用于开曼群岛、比利时、爱尔兰等“金融避风港”。

核心结论:谁在为美国国债买单?

负担主要落在个人纳税人身上

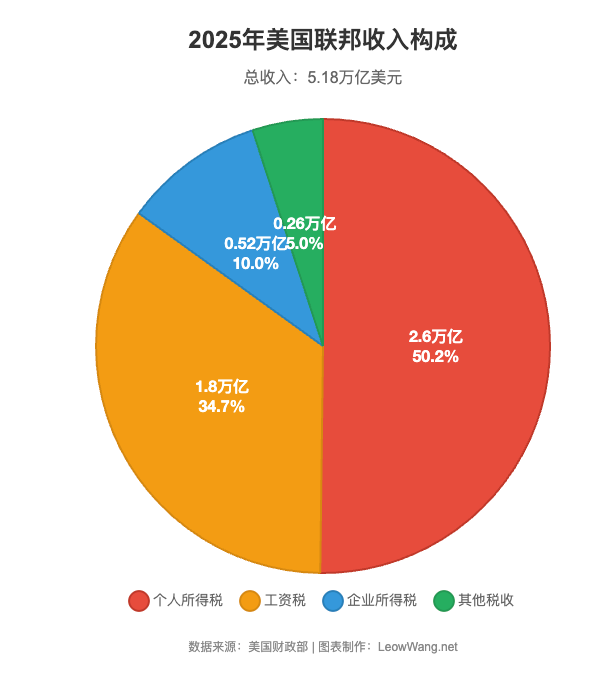

2025年联邦收入5.18万亿美元的构成显示:

- 个人所得税:2.6万亿美元

- 工资税:1.8万亿美元

- 企业所得税:0.52万亿美元

个人所得税和工资税合计占总收入的85%,而企业所得税仅占10%。这意味着财政负担主要落在个人纳税人和工薪阶层身上。他们是国债利息的真正负担者!

利益主要流向美国投资者

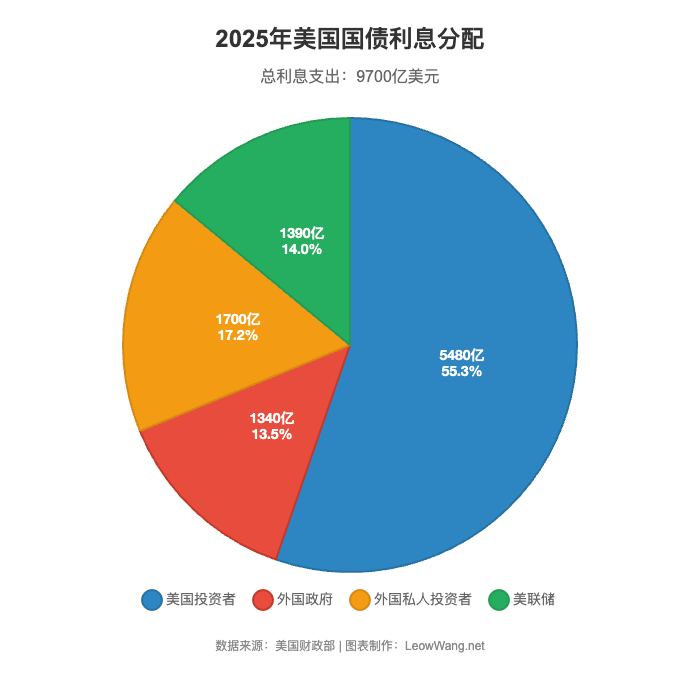

在9700亿美元的净利息支出中:

- 美国投资者获得约5480亿美元(56%)

- 美联储获得约1390亿美元(但2025年全部用于填补亏损)

- 外国投资者获得约3040亿美元(31%)

- 其中外国政府约1340亿美元(14%),外国私人约1700亿美元(17%)

深刻的内部矛盾

美国国债在2025年呈现出一个深刻的内部矛盾:

宏观上,它是一个日益沉重的财政负担。利息支出吞噬了18.4%的税收,限制了政府的行动能力(73%的刚性支出)。

微观上,它是全球金融体系的核心资产,为全球(主要是美国国内)的储蓄者和退休人员提供了关键收入。

因此,美国国债的困境并非简单的“对外负债”,而是一场从“全体纳税人”到“全球资产持有者”(其中美国人占绝对多数)的巨额财富再分配。

投资者启示

对于像你这样关注宏观经济和美股长线投资的投资者,这些数据揭示了几个关键信号:

- 财政不可持续性 当利息支出占税收的

18.4%且还在快速增长时,这种财政状态是不可持续的。未来可能的调整路径包括:加税、削减支出、通货膨胀或债务违约(概率极低但不为零)。 - 美元资产的相对安全性 尽管债务庞大,但

70%的债务由美国国内持有,且外国私人部门持有量(5.15万亿)远超外国政府(3.6万亿),这降低了地缘政治风险。美债仍是全球最大的避险资产。 - 利率政策的约束 当利息负担如此沉重时,美联储未来加息的空间受到限制。这对长期债券投资者和对利率敏感的行业(如房地产、公用事业)有重要影响。

- 通胀压力 在无法削减开支、不愿大幅加税的情况下,通过温和通胀来“稀释”债务实际价值,可能成为政府的隐性选择。持有实物资产和抗通胀资产(如股票、大宗商品)可能优于长期固定收益产品。

结语

美国国债的故事,不是一个关于“美国欠中国多少钱”的简单叙事,而是一个关于现代货币体系、财政政策和财富分配的复杂案例研究。

当你在股市低迷时考虑入场,或在股市疯狂时考虑离场,理解这些宏观债务动态,将帮助你做出更明智的判断。因为归根结底,美股的长期表现,与美国财政的健康状况息息相关。

数据来源: