散户如何破局?从 GameStop 到 Archegos 看金融市场生存法则

理解了金融市场的"长鞭效应",散户就能破局吗?本文通过 GameStop 散户狂欢和 Archegos 百亿爆仓两个震撼案例,深度剖析市场崩溃机制,并提供五大实用策略:从认清信息位置到警惕13F陷阱,教你如何在信息链末端也能生存并获利。

前情回顾:你在第几层?

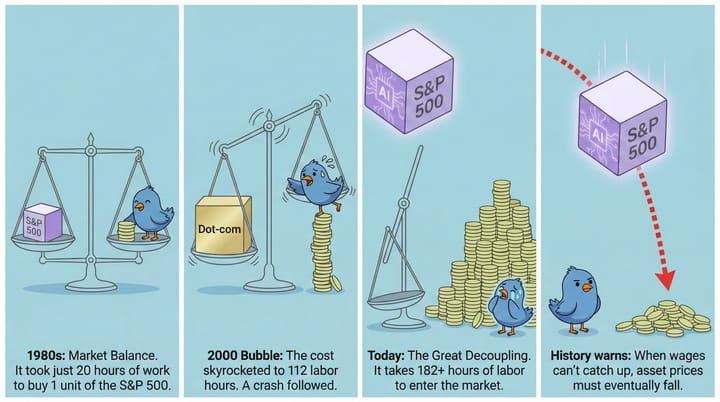

在上一篇文章中,我们揭示了金融市场的长鞭效应——信息从量化资本、机构投资者、中小投资者,最后传递到散户,每一层都在放大信号,最终在散户这里达到顶峰。

那么问题来了:作为散户,我们就只能认命吗?

答案是:不!理解了这个机制,我们就有了破局的可能。今天这篇文章,我会通过两个震撼的真实案例,以及给出具体的应对策略。

案例一:GameStop —— 当散户拿到了核武器

事件回顾

2021年1月,一只快要倒闭的游戏零售店股票 GameStop(GME),在短短几天内从20美元暴涨到483美元,涨幅超过2300%。

这不是第一层(量化资本)的操作,也不是第二层(机构)的布局。这是第四层(散户)利用社交媒体和零佣金交易APP,第一次掌握了主动权。

信息瀑布:从Reddit到全球疯狂

一切始于 Reddit 的 r/WallStreetBets 论坛。当早期投资者发帖晒出自己的收益后,信息瀑布开始了:

- 看到帖子的人不去研究公司基本面,而是看到

别人赚钱了就冲进去 - 越来越多的人买入,股价越涨越高

- 更多的人看到股价暴涨,更疯狂地涌入

这就是典型的羊群效应(Herding Mentality)——后来的人做决策不是基于分析,而是基于看到别人在做什么。

Robinhood:游戏化的交易加速器

如果说 Reddit 提供了 FOMO 的社交场所,那么 Robinhood(罗宾汉)这样的零佣金交易APP就是FOMO的技术加速器。

这些APP的设计极其"聪明":

- 开户超级简单,几分钟就能完成

- 界面超级友好,没有复杂的金融术语

- 最关键的:

交易成功后有五彩纸屑动画庆祝!

这种"游戏化"设计,把高风险的投机行为包装成了"有趣"的游戏。它极大地缩短了散户从"观察"到"疯狂涌入"的时间,让 GME 股价垂直拉升。

教训

GameStop 事件看起来是散户的胜利,但最后呢?

当股价从483美元跌回40美元时,那些在高位冲进去的散户损失惨重。只有极少数早期进入、并在高点及时退出的人赚到了钱。

这再次证明了:在信息链末端的人,即使集体行动,最终还是会被时间和情绪击败。

案例二:Archegos —— 被强制引爆的反向长鞭

事件回顾

2021年3月,华尔街发生了一场"静默的地震"。Bill Hwang(比尔·黄)的 Archegos 资本管理公司在几天内爆仓,导致多家顶级银行损失超过100亿美元。

这个案例更可怕,因为它展示了"被强制的反向长鞭"——当第一层内爆时,整个链条会瞬间崩溃。

隐藏的炸弹

Bill Hwang 是怎么做的?

极高的杠杆:他用200亿美元的净资产,通过衍生品撬动了1000亿美元的市场敞口(5倍杠杆)监管黑箱:作为"家族办公室",他利用法律漏洞,不需要向SEC披露持仓欺骗银行:他同时与多家银行交易,但对每家银行都隐瞒了自己的总杠杆

结果是:没有一家银行知道 Archegos 真实的、系统性的风险。

72小时的崩溃

当他持仓的股票下跌时,所有银行同时向他发出"追加保证金"要求。他付不起。

于是在72小时内,所有银行作为他的交易对手,被迫同时清算他抵押的全部头寸。

这种"强制的、并发的清算"跳过了正常的长鞭传导过程,直接引发了市场恐慌。相关股票(如 Viacom)在几天内暴跌50%以上。

教训

这个案例告诉我们两件事:

高杠杆是毒药:即使是第一层的"聪明钱",过度杠杆也会把自己变成定时炸弹强制清算无情且迅速:当崩溃来临时,不会给你反应的时间

散户如何破局?五大应对策略

策略一:认清自己的位置

第一步是诚实地问自己:我的信息来自哪里?

- 如果你是"

看新闻才知道信息"的 → 你在第四层(散户) - 如果你是"

看研报做决策"的 → 你在第三层(中小投资者) - 如果你有"

自己的研究体系"的 → 你在第二层(机构级别) - 如果你能"

获取一手信息"的 → 你在第一层(量化资本)

认清自己的位置至关重要。当利好消息传到你耳朵里时,如果你在第四层,你大概率已经处于长鞭的鞭梢。

策略二:利用"灵活性"优势

散户和中小投资者虽然信息滞后,但有一个巨大优势:灵活!

机构(第二层)因为资金体量庞大、受监管严格,决策流程缓慢(需要1-3天的研究确认)。而中小投资者(第三层)可以快速行动。

如果你能提升自己的"信息分析能力",你完全可以利用灵活性,逼近甚至超越第二层的反应速度。

策略三:从"叙事"转向"基本面"

要避免成为情绪接盘侠,必须放弃对新闻和美化后研报的依赖,建立自己的研究体系:

关注财报:学会看懂公司的收入、利润、现金流,判断经营变化是短期还是长期观察资本流向:每季度查看SEC的13F文件(机构持仓报告),留意大宗交易和异常成交量

策略四:警惕13F文件的"陷阱"

很多人觉得"抄作业"就行了——看巴菲特买什么,我就买什么。

但13F文件有致命的"45天延迟"!

当你在5月15日看到巴菲特的13F文件时,那是他3月31日的持仓。而基金经理为了保护策略,通常会拖到最后期限才提交,你看到的可能是4个月前的旧闻。

更要命的是,13F只披露多头,不披露空头。

所以,如果你在5月根据13F去追某只股票,你很可能再次扮演第四层的角色——为那家机构在4月份的卖出提供了"退出流动性"。

策略五:永不使用杠杆

Archegos 的崩溃告诉我们:杠杆会把小错误放大成灭顶之灾。

在长鞭效应中,散户本来就处于最不利的位置。如果你还用杠杆(融资融券、期权、合约),你就是在放大自己的恐惧和贪婪。

记住:在这个游戏里,活下来比赚快钱更重要。

中国市场的特殊性

值得一提的是,中国股市有自己的特点:

政策驱动:很多行情是由政策信息垄断驱动的散户占比高:第四层(散户)在中国A股占比远高于美股信息不对称更严重:内幕交易、大股东减持等问题更突出

2020年的"第九城市"(The9)就是个典型案例。公司宣布进军比特币挖矿后,股价被疯狂炒作,但最终证明只是概念炒作,许多散户在高位接盘。

这也是同样的长鞭效应,只是在不同市场环境下的体现。

最简单的生存法则

说了这么多策略,其实核心就三句话:

不要在泡沫的顶部冲进去不要在恐慌的底部割肉出来永远不要用杠杆放大自己的情绪

能做到这三点,你其实就已经跑赢了很多人。

最后的话

金融市场是一个"信息快的人赚信息慢的人的钱,理解深的人赚理解浅的人的钱,理性的人赚情绪化的人的钱"的游戏。

作为散户,我们可能永远无法站在信息链的顶端。但理解了长鞭效应,我们至少可以:

- 在狂热时保持冷静

- 在恐慌时保持理性

- 用时间和复利,而不是投机和杠杆,来积累财富

记住:在这个市场里,不亏钱就是赚钱,活得久才能笑到最后。

数据来源:本文案例基于公开资料,包括 GameStop 事件(2021年)、Archegos 崩溃事件(2021年3月)、SEC 13F 文件披露规则等。