大周期下的投资策略:如何在秩序转换期把握机遇

将达里奥的大周期理论应用于当前市场,深度解析三大危险信号:货币政策困境、社会撕裂加剧、大国权力转移。详解长线投资者如何通过宏观数据判断入场和离场时机,制定应对秩序转换期的实战策略。在历史转折点前,保持清醒、把握机遇、规避风险的完整投资框架。

在第一篇文章中,我们深入探讨了Ray Dalio的帝国兴衰大周期理论。现在,让我们将这个理论框架应用到当前的实际情况中,分析我们正处于周期的哪个阶段,以及这对投资者意味着什么。

Dalio明确指出,有三件在他有生之年从未发生过的大事正在同时发生。这不是巧合,而是历史性转折点的强烈信号。让我们逐一分析这三大信号的深层含义。

当下的危险信号

信号一:货币政策的终极困境

零利率陷阱与无限量宽

传统的货币政策工具已经耗尽。当利率降到零甚至负值,央行唯一的选择就是直接印钞。这不是常规的货币政策调整,而是对传统金融秩序的根本性挑战。

从历史经验看,这种情况的发展路径非常清晰:

- 第一阶段:央行谨慎地实施量化宽松,试图刺激经济

- 第二阶段:经济复苏不及预期,量化宽松规模不断扩大

- 第三阶段:政府债务激增,央行被迫直接购买政府债券

- 第四阶段:货币贬值开始加速,通胀压力显现

- 第五阶段:公众信心丧失,货币体系面临崩溃风险

Dalio的核心投资法则再验证

回顾Dalio从1971年和1933年学到的教训:

当央行大量印钞以缓解危机时,买入股票、黄金和商品,因为它们的价值会上升,而纸币的价值会下降。这个原则在2008年和2020年再次得到验证:

- 2008年后的十年,美股经历了历史上最长的牛市

- 黄金价格从2008年的800美元升至2025年的4400美元

- 2020年疫情后,大宗商品价格暴涨,股市再创新高

- 2025年的科技七巨头以及 AI 泡沫更有过之而无不及

- 比特币等另类资产成为新的"数字黄金",价格暴涨

但关键问题是:这次会有什么不同吗?历史告诉我们,每次大规模印钞的终局都是一样的——货币贬值和资产价格通胀。差别只在于时间长短和破坏程度。

信号二:社会撕裂的加剧

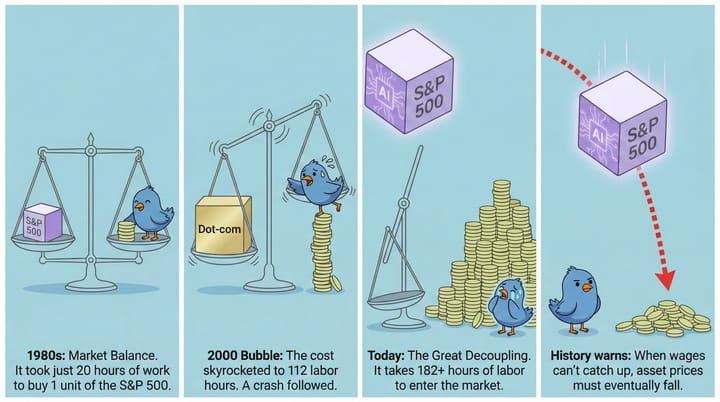

财富分化达到历史极端

当前的财富不平等程度已经接近1929年大萧条前的水平。这不仅仅是统计数字,而是会触发社会动荡的临界点。

财富分化带来的三大危险:

- 消费需求不足:大部分财富集中在少数人手中,而大众消费能力下降,导致经济内生增长动力不足

- 政治极化:左派和右派的对立达到新高度,政策摇摆加剧,经济政策的不确定性上升

- 社会稳定风险:当大众感到"玩不起这个游戏"时,可能导致激进的社会变革,甚至革命

民粹主义的必然崛起

Dalio警告说,在财富极度分化的时期,民粹主义领导人从两边出现。这不是某个国家的特殊现象,而是历史规律。

民粹主义的两种形态:

左翼民粹主义:主张大规模财富再分配,提高富人税,加强政府干预,可能导致资本管制和资本外逃右翼民粹主义:主张保护本国产业,贸易保护主义,可能导致国际冲突和全球化逆转

无论哪种民粹主义上台,对市场的冲击都是巨大的。因为它们都代表着对现有秩序的挑战,而市场最讨厌的就是不确定性。

信号三:大国权力转移的危险时刻

"修昔底德陷阱"的现实版

历史学家发现,在过去500年中,有16次守成大国与崛起大国发生权力转移,其中12次爆发了战争。这个统计数字让人不寒而栗。

当前中美关系具备所有危险要素:

- 经济实力对比快速变化

- 意识形态和价值观根本性差异

- 地缘政治利益的直接冲突

- 军事力量的快速追赶

- 科技领域的全面竞争

国际秩序重构的代价

Dalio指出,当没有可行的系统来和平裁决国际争端时,冲突通常通过权力测试来解决。这意味着什么?

在最好的情况下,可能是:

- 贸易战、关税战和科技战(已在发生)

- 金融市场的剧烈波动

- 供应链的重组和断裂

- 区域性地缘政治危机

在最坏的情况下,可能导致:

- 大规模军事冲突

- 全球金融体系崩溃

- 世界秩序的彻底重组

我们处于大周期的哪个阶段?

根据Dalio的八阶段理论,我们可以对当前美国的位置进行评估:

已经经历的阶段

第一至三阶段(新秩序、资源配置、和平繁荣):二战后到1980年代,美国建立并巩固了世界霸权,经历了战后繁荣期。第四阶段(债务和泡沫):1990年代至2000年代初期,互联网泡沫和房地产泡沫相继出现。第五阶段(金融泡沫和财富差距):2008年金融危机后,量化宽松推高资产价格,贫富差距急剧扩大。

当前正在经历的阶段

第六阶段(财政困境):这是我们现在所处的位置。美国政府债务占GDP比例超过12 5%(37万亿/30 万亿),年度财政赤字持续扩大,利息支付成为财政预算的重要组成部分。第七阶段(社会动荡):我们正在进入这个阶段。政治极化、社会分裂、民粹主义崛起——所有迹象都在显现。

尚未到来但需警惕的阶段

第八阶段(革命/内战):虽然美国还没有到这一步,但如果当前趋势持续,这不是不可能的。

更重要的是,Dalio警告说:衰落通常是渐进的,然后突然加速。大多数人会在最后阶段才意识到情况的严重性,但到那时为时已晚。

对投资者的实战策略

短期策略(1-3年)

1. 理解"末日繁荣"的逻辑

在大周期的后期,往往会出现一个反直觉的现象:经济基本面恶化,但资产价格持续上涨。这是因为:

- 央行持续印钞,流动性泛滥

- 资金无处可去,只能追逐资产

- 实际利率为负,持有现金是亏损的

策略:在流动性充裕时期,不要过早看空。但要时刻警惕转折点的到来。

2. 关注宏观数据的拐点

应该密切关注以下指标:

美债收益率曲线:倒挂是衰退的先行指标通胀数据:CPI、PPI、核心通胀的变化趋势就业数据:失业率、非农就业人数、工资增长美联储资产负债表:缩表还是扩表,速度如何政府债务可持续性:债务/GDP比例、利息支付占财政收入比例

3. 波动性交易机会

在秩序转换期,市场波动性会显著上升。这既是风险,也是机会。

- 使用期权策略对冲下行风险

- 在恐慌性抛售时分批建仓优质资产

- 保持充足的现金储备,等待最佳买入时机

中长期策略(3-10年)

1. 资产配置多元化

Dalio的全天候组合理念在秩序转换期尤为重要:

股票(30%):选择有定价权、现金流强劲的优质公司债券(40%):但要警惕长期国债的风险,考虑短期债券或TIPS黄金(15%):货币贬值的最终对冲工具大宗商品(7.5%):通胀保护另类资产(7.5%):房地产、加密货币等

2. 地域分散

不要把所有资产都放在一个国家或一个货币体系中:

- 配置多国股票市场

- 持有多种主要货币

- 考虑在不同司法管辖区配置资产

3. 保持流动性

在不确定时期,流动性是最宝贵的资产:

- 保持20-30%的现金或现金等价物

- 避免过度杠杆

- 确保随时能够快速调整仓位

极端情况应对(黑天鹅事件)

1. 货币体系崩溃的准备

虽然这是小概率事件,但并非不可能:

- 持有部分实物黄金和白银

- 配置去中心化的数字资产

- 在不同国家保持银行账户

2. 地缘政治危机的对冲

- 避免过度集中于单一市场

- 考虑战略性资产(能源、农业等)

- 保持护照和移民选项的灵活性

如何判断"入场"和"离场"时机

入场信号

根据大周期理论,最佳入场时机通常是:

- 危机后的恐慌性抛售

- VIX指数飙升至50以上

- 市场普遍悲观,

末日论盛行 - 优质公司股价被错杀,估值回到历史低位

- 央行开始大规模干预,宣布

不惜一切代价

- 宏观指标触底反弹

- 失业率见顶开始下降

- PMI指数从收缩区间回到扩张区间

- 信贷市场压力缓解,利差收窄

- 领先指标开始改善

- 政策转向明确

- 美联储从加息转为降息

- 政府推出大规模刺激计划

- 地缘政治紧张局势缓和

Dalio的黄金法则:在危机最黑暗的时刻,当政府和央行开始无限量印钞救市时,就是买入的最佳时机。因为接下来货币会贬值,而实物资产和股票会上涨。

离场信号

根据大周期理论,需要警惕离场的时机是:

- 极度狂热的市场情绪

- 散户大量入市,市场参与度创新高

- "这次不一样"的论调盛行

- 各类资产同时泡沫化

- 杠杆使用达到极端水平

- 宏观基本面恶化

- 收益率曲线持续倒挂(历史上衰退前的必然信号)

- 通胀失控或通缩压力加剧

- 就业市场开始恶化

- 企业盈利增长停滞或下降

- 政策空间耗尽

- 利率已经降到零,央行子弹打光

- 政府债务负担过重,财政刺激空间有限

- 政治分裂导致无法出台有效政策

- 大周期末期的危险信号

- 资本开始大规模外逃

- 政府开始实施资本管制

- 社会动荡加剧,政治风险上升

- 国际冲突升级

市场可以在不理性的时间内保持不理性的时间,远超过你保持偿付能力的时间(凯恩斯)。

所以即使判断正确,时机选择也至关重要。

结语:与时代共舞

Ray Dalio的大周期理论不是为了制造恐慌,而是为了帮助我们理解历史规律,做出更明智的决策。

我们可能正处于一个历史性的转折点,未来10-20年可能会见证世界秩序的重大变革。这既是风险,也是机遇。关键不在于避免风险,而在于理解风险,并在风险中找到机会。

对于长线投资者来说,这是一个需要格外警醒的时期。市场可能会在相当长的时间内保持韧性,但一旦拐点到来,变化会非常迅速和剧烈。

保持清醒的头脑,坚持系统化的分析,在别人贪婪时保持谨慎,在别人恐惧时保持勇气——这永远是成功投资的关键。

正如Dalio所说:一个国家最大的战争往往是与自己的战争。对投资者而言,最大的敌人也往往是自己——贪婪、恐惧、从众心理。理解大周期,不仅能帮我们看清外部世界,更能帮我们看清内心,做出更理性的决策。

愿你在这个变化的时代中,既能保护好自己的财富,也能抓住历史性的机遇。

数据来源与延伸阅读:

- Ray Dalio: Principles

- Economic Principles

- YouTube: The Changing World Order

- 《原则:应对变化中的世界秩序》(Principles for Dealing with the Changing World Order) - Ray Dalio著

本文基于Ray Dalio公开演讲和著作整理,融合作者对当前宏观形势的分析。文中观点仅供参考,不构成投资建议。投资者应根据自身情况做出独立判断。