《风和投资随笔》精华:一个对冲基金经理的投资智慧

风和基金创始人胡猛的投资随笔精华总结:风险管理至上、自下而上研究、逆势投资哲学、多空对冲策略。一位亚洲最佳对冲基金经理的20年投资智慧。

我最近读完了胡猛先生的《风和投资随笔》,这本书收录了风和基金创始人兼CIO胡猛从2015年到2021年的投资思考。作为一位将风和亚洲基金打造成亚洲最佳对冲基金的投资者,胡猛的投资哲学既务实又深刻。以下是我整理的核心精华。

一、风险管理至上:投资的第一性原理

"伟大的投资者还是纠结的风险管理者?我想我会选择后者。"

这可能是全书最重要的一句话。胡猛反复强调,他不是传统意义上的投资者,而是一个风险管理者。

核心观点:

- 回撤管理是首要目标

- 创立风和之初就把回撤管理作为首要目标。

- 他坦言,过去10年决策中有

40%都是错误的,但优异的风险管理能力让基金依然杰出。 - "只要把风险管理好了,回报自然就来了。"

- 三低组合原则

- 低杠杆 — 避免过度借贷放大风险。

- 低相关性 — 投资标的之间相关性低,实现风险分散。

- 低集中度 — 避免单一资产对组合产生过大影响。

- 严格的止损体系

- "严格地止损、不断地怀疑自己、怀疑企业、怀疑市场。"

- 任何单一品种的失败都不可以撼动风和组合的杰出,这正是其风险控制的精髓。

二、自下而上:在不确定中寻找确定性

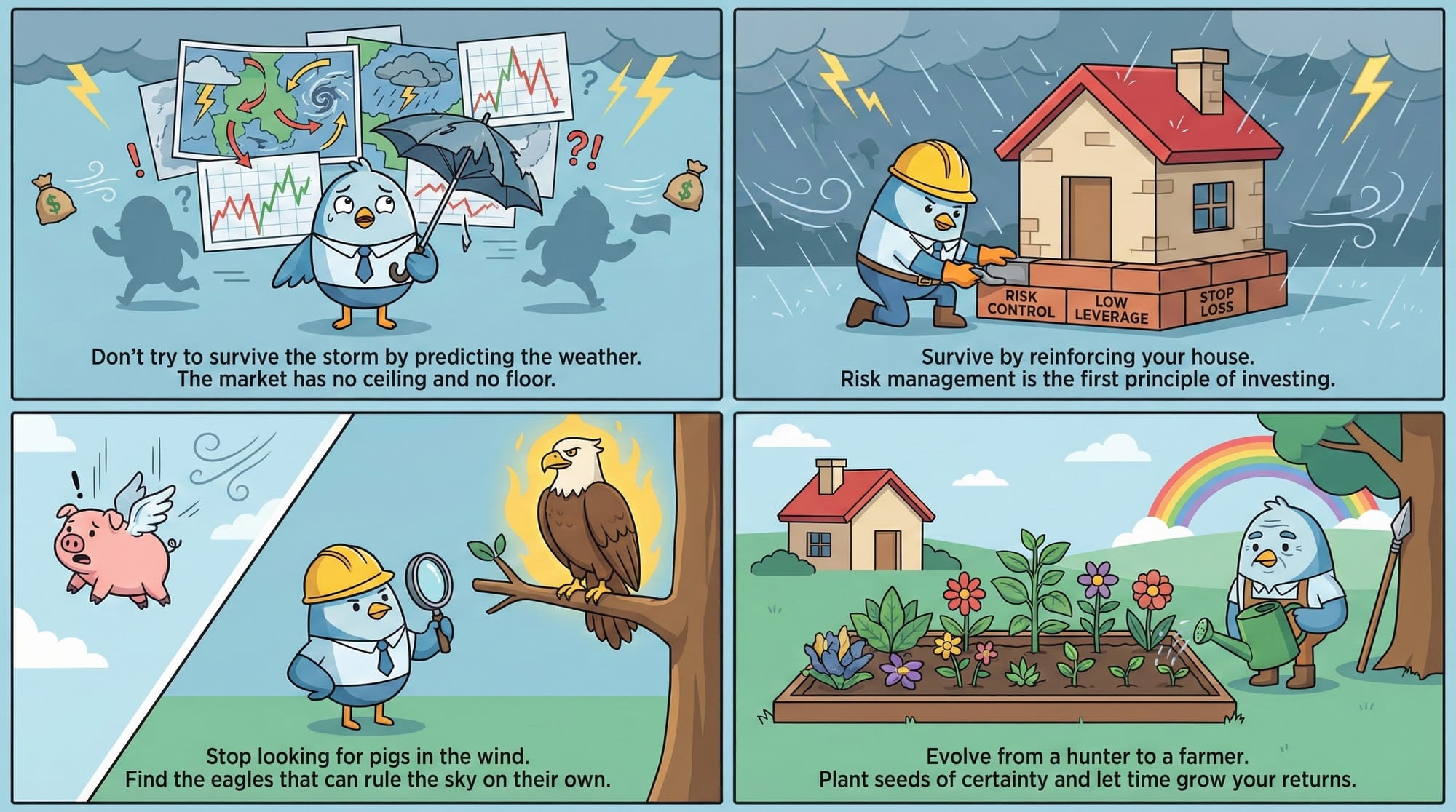

"在狂风暴雨中不要靠预测天气而生存,而要靠加固房子而生存。"

投资哲学:

- 不预测市场

- "不用再去猜测市场,没有底、没有顶也没有势。"

- "没有风口与风向,有的只是企业的创新力与竞争力的区别。"

- 这是他过去八年管理对冲基金的重要心得,强调对市场短期波动的无视。

- 深入企业研究

- "只要你深入企业分析,就是投资;只要你猜市场方向,就是赌博。"

- 他用**"盲人摸象"**形容投资,认为在未来面前,人类只是盲人。

- "50% 的概率在投资里就是不靠谱",强调投资需要更高的确定性。

- 3C3D5M3T投资框架

- 这是胡猛二十年投资经验的系统化表达。

- 通过标准化流程降低投资门槛,提高容错率,确保投资决策的一致性与稳定性。

三、逆势投资:与华尔街的博弈

"风和哲学:逆短期基本面之势,顺长期基本面之势。"

典型案例:

- 三星 — 经典逆势投资

- 在

Note 7爆炸危机时买入三星股票。 - "非理性的市场会送给你完美的价格" — 这是对市场情绪波动的深刻洞察。

- 在

- 喜欢华尔街的短视

- "我们喜欢华尔街,他们总会因为一两个季度没有达到贪婪的分析师们的预期就低价抛售一些极有远景的企业。"

- 这正是其逆向投资策略的核心:利用市场短期非理性行为寻找被低估的长期价值。

- 敢于做空风口

- "不再找风口,必须寻找鹰,而且是能独霸一片天空的鹰。"

- "做空风口的猪,将会是未来数年我们在中国一个长期的投资主题。" — 这体现了他不仅做多优质企业,也敢于做空那些被高估但缺乏实质支撑的“风口型”企业。

四、多空对冲:真正的阿尔法来源

做空的艺术:

- 结构性做空 vs 周期性做空

- 他清晰区分企业竞争力的结构性衰退和周期性波动,这是做空成功的关键。

- 他愿意做空曾经伟大的企业,例如网易、阿里,当它们的核心竞争力出现结构性问题时。

- Pair Trade 策略

- 例如,同时做多海尔、做空其他家电公司,寻找同行业内具备M2(市场份额)扩张潜力的公司。

- 这种策略旨在对冲行业系统性风险,赚取相对收益。

- 做空典型案例

- 网易:在核心业务失去竞争力时做空。

- 跟谁学:应对财务造假的结构性做空。

- 阿里:洞察从战略成功到战略失败的转折点进行做空。

五、组合管理:平衡的艺术

"组合更关键:横向的结构和纵向的时机。"

创新理念:

- 平均头寸配置

- 胡猛最近的重要思考之一:通过平均配置降低投资门槛。

- 只需要识别黑白的能力,不需要判断"多么黑、多么白" — 这简化了决策难度。

- 提高容错率,让组合的分散特性能够平衡因单一错误决策带来的风险。

- 权重管理的重要性

- "严格的权重管理和低相关、高分散的组合配置是风和的立命之本。"

- 避免正确品种半仓、错误品种全仓的陷阱,这是许多投资者常犯的错误。

六、长期主义与自我进化

投资者的成长:

- 从猎人到农民

- "过去三十年的投资生涯,在前二十年也是猎人,最近十年才慢慢进化为农民。"

- 寄生在优秀企业身上,通过

M2扩张获得持续回报,强调与企业共同成长。

- 持续自我研究

- "有一个分析员,她的主要工作就是分析我们自己。" — 这是一种深刻的自我反思机制。

- "持续地研究自己、解剖自己,赚得清醒、亏得明白。"

- "如果我们不知道自己为什么成功,这种成功就是不能持续的。" — 强调对自身成功与失败根源的深刻理解。

- 去人欲,存天理

- 他认为人欲体现在对股票和人才止损时的心存侥幸,以及不能完全践行自己的投资理论。

- 此外,对年度投资回报设定目标(胡猛认为追求投资目标都是自欺欺人)也是一种人欲的表现。

七、对中国市场的独特洞察

宏观思考:

- 周期 vs 成长

- "当我们以成长的角度看待未来,总是处于焦虑之中。"

- "当我们以周期的角度来看待未来,突然觉得世界海阔天空。" — 这是一种将投资与经济周期相结合的视角。

- 中国的希望

- "中国的希望是什么?是人。" — 强调人力资本对国家未来的重要性。

- 在经济下行中寻找通过市场份额扩张实现成长的企业。

- 估值问题

- "今天的中国股市,没有中美关系问题,只有估值问题。" — 直指中国市场的核心矛盾,认为估值是关键。

八、投资的本质思考

一些让我印象深刻的金句:

- "企业家的成功常常是基于小概率事件,但投资家的成功一定是基于大概率事件。"

- "昨天的价格不重要,明天的品质才是关键。"

- "优秀的投资都是在寡欲的心理状态下做出来的。"

- "确定性是投资的唯一标准,而不是潜在回报的大小。"

- "一样的信息,凭借不一样的思考,是可以取得阿尔法的。"

- "没有梦想,能力是没意义的;没有梦想,你永远不知道自己能力的边界。"

我的思考

作为一个长线美股投资者,这本书给我几个重要启发:

- 风险管理永远第一 在市场极度疯狂时,我也应该通过宏观数据判断离场时机,而不是贪婪地追求最后一滴利润。

- 自下而上的研究不可替代 即使有各种

MCP工具帮我查看宏观数据,深入企业的基本面研究依然是投资的根本。TradingView可以提供技术面支持,但真正的阿尔法来自对企业的深刻理解。 - 组合管理的智慧 平均头寸的理念值得借鉴——降低判断难度,提高容错率,让时间成为朋友。

- 保持谦卑 胡猛作为亚洲最佳对冲基金经理,依然承认

40%的决策是错误的,依然在**"去人欲,存天理"**。这种谦卑和自省精神,是所有投资者都应该学习的。

总结

《风和投资随笔》不是一本教你快速致富的书,而是一个优秀投资者二十年心路历程的真实记录。胡猛的投资哲学核心是:通过严格的风险管理、深入的基本面研究、合理的组合配置,在不确定的市场中寻找确定性的回报。

正如他在序言中所说:"错误的思考更值得回味,更是自己成长的纪念。"这种坦诚和真实,让这本书超越了一般的投资类书籍,成为一份珍贵的思想财富。

推荐指数:⭐⭐⭐⭐⭐

注:本文基于《风和投资随笔》(2023年版)整理,部分观点可能随市场环境变化而需要更新。投资有风险,决策需谨慎。